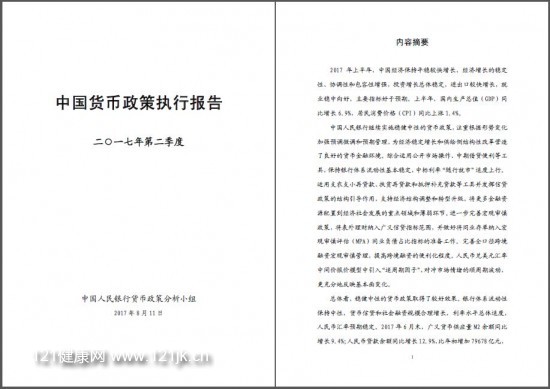

中国货币政策执行报告

二○一七年第二季度

中国人民银行货币政策分析小组

2017年8月11日

内容摘要

2017年上半年,中国经济保持平稳较快增长,经济增长的稳定

性、协调性和包容性增强,投资增长总体稳定,进出口较快增长,就

业稳中向好,主要指标好于预期。上半年,国内生产总值(GDP)同

比增长6.9%,居民消费价格(CPI)同比上涨1.4%。

中国人民银行继续实施稳健中性的货币政策,注重根据形势变化

加强预调微调和预期管理,为经济稳定增长和供给侧结构性改革营造

了良好的货币金融环境。综合运用公开市场操作、中期借贷便利等工

具,保持银行体系流动性基本稳定,中标利率“随行就市”适度上行。

运用支农支小再贷款、扶贫再贷款和抵押补充贷款等工具并发挥信贷

政策的结构引导作用,支持经济结构调整和转型升级,将更多金融资

源配置到经济社会发展的重点领域和薄弱环节。进一步完善宏观审慎

政策,将表外理财纳入广义信贷指标范围,并做好将同业存单纳入宏

观审慎评估(MPA)同业负债占比指标的准备工作。完善全口径跨境

融资宏观审慎管理,提高跨境融资的便利化程度。人民币兑美元汇率

中间价报价模型中引入“逆周期因子”,对冲市场情绪的顺周期波动,

更充分地反映基本面变化。

总体看,稳健中性的货币政策取得了较好效果。银行体系流动性

保持中性,货币信贷和社会融资规模合理增长,利率水平总体适度,

人民币汇率预期稳定。2017年6月末,广义货币供应量M2余额同比

增长9.4%;人民币贷款余额同比增长12.9%,比年初增加79678亿元,

同比多增4362亿元;社会融资规模存量同比增长12.8%,保持在年

初预期增速之上。6月份非金融企业及其他部门贷款加权平均利率为

5.67%。6月末,CFETS人民币汇率指数为93.29,人民币兑美元汇率

中间价为6.7744元,较上年末升值2.40%。

当前全球经济延续平稳复苏态势,外需环境总体改善,同时国际

金融危机的深层次影响尚未消除,地缘政治风险及不确定性仍然较多,

主要央行货币政策将逐步回归正常化,也可能增加金融市场调整的风

险。从国内看,随着供给侧结构性改革、简政放权和创新驱动战略深

化实施,产业结构调整加快,过剩产能继续化解,适应消费升级的行

业和战略性新兴产业快速发展,总供求更加平衡。但经济运行中的矛

盾和问题还不少。要站在经济长周期和结构优化升级的角度,把握经

济发展阶段性特征,坚定不移深化供给侧结构性改革,深入推进“三

去一降一补”,紧紧抓住处置“僵尸企业”这个牛鼻子,更多运用市

场机制实现优胜劣汰。

下一阶段,要按照党中央、国务院统一部署,贯彻落实好全国金

融工作会议精神,遵循金融发展规律,紧紧围绕服务实体经济、防控

金融风险、深化金融改革三项任务,继续实施稳健中性的货币政策,

处理好稳增长、调结构、控总量的关系,为供给侧结构性改革营造中

性适度的货币金融环境。保持总量稳定,综合运用价、量工具和宏观

审慎政策加强预调微调,调节好货币闸门。把发展直接融资放在重要

位置,改善间接融资结构。围绕实体经济全面提升金融服务效率和水

平,加强对小微企业、“三农”和偏远地区的金融服务,鼓励发展绿

色金融。完善宏观审慎政策框架,推进汇率和利率市场化改革,畅通

政策传导渠道和机制。同时,履行好国务院金融稳定发展委员会办公

室职责,加强金融监管协调,把主动防范化解系统性金融风险放在更

加重要的位置,着力防范化解重点领域风险,牢牢守住不发生系统性

金融风险的底线。

目 录

第一部分 货币信贷概况....................... 1

一、货币总量平稳增长 ............................................... 1

二、金融机构人民币存款平稳增长 ..................................... 4

三、金融机构贷款较快增长 ........................................... 5

四、社会融资规模合理增长 ........................................... 7

五、金融机构存贷款利率小幅上升 ..................................... 8

六、人民币汇率双向浮动弹性明显增强 ................................. 9

七、跨境人民币收付金额同比下降 .................................... 10

第二部分 货币政策操作...................... 11

一、张弛有度开展公开市场操作 ...................................... 11

二、开展常备借贷便利和中期借贷便利操作 ............................ 13

三、继续完善宏观审慎政策框架 ...................................... 14

四、综合运用货币政策工具,支持金融机构扩大重点领域和薄弱环节信贷投放

................................................................... 15

五、发挥信贷政策的结构引导作用 .................................... 16

六、完善人民币汇率形成机制 ........................................ 17

七、深入推进金融机构改革 .......................................... 20

八、深化外汇管理体制改革 .......................................... 21

第三部分 金融市场分析...................... 22

一、金融市场运行分析 .............................................. 22

二、金融市场制度性建设 ............................................ 31

第四部分 宏观经济分析...................... 34

一、世界经济金融形势 .............................................. 34

二、中国宏观经济运行分析 .......................................... 40

第五部分 货币政策趋势...................... 51

一、中国宏观经济展望 .............................................. 51

二、下一阶段主要政策思路 .......................................... 54

专栏

专栏 1 如何看待超额存款准备金率变化 ................................ 2

专栏 2 外汇市场自律机制在人民币中间价报价模型中引入“逆周期因子” . 18

专栏 3 促进资产管理业务规范健康发展 ............................... 59

表

表 1 2017年上半年人民币存款结构 .................................... 5

表 2 2017年上半年人民币贷款结构 .................................... 6

表 3 2017年上半年分机构新增人民币贷款情况 .......................... 6

表 4 2017年6月末社会融资规模存量 .................................. 7

表 5 2017年上半年社会融资规模增量 .................................. 8

表 6 2017年1-6月金融机构人民币贷款各利率区间占比 .................. 8

表 7 2017年1-6月大额美元存款与美元贷款平均利率 .................... 9

表 8 2017年上半年银行间外汇即期市场人民币对各币种交易量 ........... 17

表 9 2017年上半年金融机构回购、同业拆借资金净融出、净融入情况 ..... 23

表 10 2017年上半年利率互换交易情况 ................................ 24

表 11 2017年上半年各类债券发行情况 ................................ 27

表 12 2017年6月末主要保险资金运用余额及占比情况 .................. 29

表 13 主要发达经济体宏观经济金融指标 .............................. 36

图

图 1 货币供应量增速走势 ............................................ 2

图 2 金融机构超额存款准备金率 ...................................... 3

图 3 经常项目人民币收付金额按月情况 ............................... 11

图 4 银行间市场国债收益率曲线变化情况 ............................. 26

图 5 进出口增速与贸易差额 ......................................... 42

第一部分 货币信贷概况

2017年上半年,银行体系流动性基本稳定,货币信贷和社会融

资规模总体平稳增长,贷款结构继续改善,利率水平有所回升,人民

币汇率弹性增强。

一、货币总量平稳增长

6月末,广义货币供应量M2余额为163.1万亿元,同比增长9.4%,

增速比3月末低1.2个百分点。狭义货币供应量M1余额为51.0万亿

元,同比增长15.0%,增速比3月末低3.8个百分点。流通中货币M0

余额为6.7万亿元,同比增长6.6%。上半年现金净回笼1326亿元,

同比多回笼928亿元。M1与M2剪刀差缩窄至5.6个百分点,延续上

年8月份以来差幅缩小的趋势。

当前M2增速比过去低一些,需要全面客观认识。一是过去M2增

速高于名义GDP增速较多与住房等货币化密切相关,而目前住房商品

化率已经很高,货币需求增长相应降低。二是近些年M2增长较快还

与金融深化有关,主要体现为同业、理财等业务发展较快,但金融深

化进程并非是线性的,为了兴利除弊也会有一定起伏,近期M2增速

有所降低正是加强金融监管、缩短资金链条、减少多层嵌套的合理反

映。预计随着去杠杆的深化和金融进一步回归为实体经济服务,比过

去低一些的M2增速可能成为新的常态。同时,随着市场深化和金融

创新,影响货币供给的因素更加复杂,M2的可测性、可控性以及与

经济的相关性亦在下降,对其变化可不必过度关注。

04812162024282012-12012-72013-12013-72014-12014-72015-12015-72016-12016-72017-1%

M1同比增速M2同比增速

6月末,基础货币为30.4万亿元,较年初减少3048亿元。货币

乘数为5.37,比3月末高0.08。金融机构超额准备金率为1.4%。其

中,农村信用社为8.1%。

数据来源:中国人民银行。

图 1 货币供应量增速走势

专栏 1 如何看待超额存款准备金率变化

超额存款准备金是金融机构存放在中央银行、超出法定存款准备金的资金,

主要用于支付清算、头寸调拨或作为资产运用的备用资金。金融机构保有的超额

存款准备金占一般存款的比例称为超额存款准备金率。超额存款准备金是基础货

币的重要组成部分,也是金融机构流动性最强的资产,其数额和比率一定程度上

可以反映金融机构流动性状况,对金融机构至关重要:一是在有法定存款准备金

率的要求下,随着存款增加,银行需要把更多的流动性(超额准备金)转缴为法

定准备金,若流动性不足则无法再进行资产扩张;二是从个体看,银行都有资金

跨行流动、支付清算的需要,也需要保留必要的流动性。若货币市场扰动因素较

多,支付技术发展不足,银行的预防性流动性需求就会更高。

0.00

1.00

2.00

3.00

4.00

5.00

6.00

7.00

8.00

9.00

数据来源:Wind。

图 2 金融机构超额存款准备金率

2017年以来基础货币总量略有下降,从结构上看主要与超额存款准备金总

量出现一定下降有关。观察银行体系流动性状况,不仅要看超额准备金的绝对水

平,也要看超额准备金率。近年来,我国金融机构超额准备金率总体呈下行态势。

2001年超额准备金率超过7%,之后总体呈下降态势,2003-2008年平均超额准

备金率在3.5%左右,之后进一步下行,目前超额准备金率在1.5%左右。这种趋

势性下降与下列因素有关:一是支付体系现代化大大缩短了资金清算占用时间,

基本消除了在途资金摩擦,降低了其他资产转换为超额存款准备金的资金汇划时

间成本和交易成本。二是金融市场快速发展使得商业银行有更方便的融资渠道,

在需要资金时可以随时从市场融入资金,从而降低预防性需求。三是商业银行流

动性管理水平和精细化程度不断提高,可以更加准确地预测流动性影响因素,降

低了不确定性冲击的影响。一些银行开发了先进的流动性管理系统,能够实时掌

握全系统各分行的资金往来情况,能够把超额存款准备金维持在零附近从而提高

资金使用效率,个别时点还在合规的法定存款准备金透支机制下将超额准备金临

时性降至负值。

近年来央行不断完善货币政策操作框架,释放出制度红利,也使得银行体系

超额存款准备金需求明显降低。如双平均法考核存款准备金给予商业银行在考核

期内更加灵活摆布流动性的空间,常备借贷便利工具和自动质押融资工具使得商

业银行在短期流动性不足的时候可以合格资产为抵押从央行获得流动性支持,而

公开市场操作频率从每周两次提高到每日操作,从制度上保障央行能够及时应对

多种因素可能对流动性造成的冲击,及时释放政策信号引导和稳定市场预期,这

些都有效降低了商业银行超额存款准备金预防性需求。显然,这种下降并不意味

着银行体系流动性收紧和货币政策取向发生变化。

还值得注意的是,我国金融机构超额准备金率存在比较明显的季节性波动。

不仅季末月和非季末月存在差异,不同季末时点也有明显差别,如受到监管考核、

财政集中支出、存款变化、银行财务核算等因素影响,年中、年末超额准备金率

往往会临时“鼓肚子”,季节性因素消退后则明显回落。因此,不宜简单将不同

时点的超额准备金率进行比较。

二、金融机构人民币存款平稳增长

6月末,金融机构本外币各项存款余额为165.0万亿元,同比增

长9.6%,增速比3月末低1.1个百分点,比年初增加9.5万亿元,

同比少增1.3万亿元。人民币各项存款余额为159.7万亿元,同比增

长9.2%,增速比3月末低1.1个百分点,比年初增加9.1万亿元,

同比少增1.5万亿元。外币存款余额为7931亿美元,比年初增加801

亿美元,同比多增513亿美元。

从人民币存款期限看,活期存款比重降低。上半年,住户存款和

非金融企业存款增量中活期存款占比为32.1%,比上年同期低12.1

个百分点,一定程度上与地方政府债和企业债发行放缓、房地产销售

增速趋缓以及基数较高等因素有关。从人民币存款部门分布看,住户

存款、非银行业金融机构存款分别同比多增3951亿元、6052亿元;

非金融企业存款同比少增2.1万亿元。

表 1 2017年上半年人民币存款结构

单位:亿元

6月末余额

同比增速

当年新增额

同比多增额

人民币各项存款

1596636

9.2%

90712

-14572

住户存款

637138

9.6%

39355

3951

非金融企业存款

515971

10.9%

14471

-21188

政府存款

295245

8.6%

24585

-4942

非银行业金融机构存款

137624

4.3%

10341

6052

境外存款

10657

-8.5%

1959

1554

数据来源:中国人民银行。

三、金融机构贷款较快增长

6月末,金融机构本外币贷款余额为120.2万亿元,同比增长

12.7%,增速比3月末高0.4个百分点,比年初增加8.2万亿元,同

比多增8118亿元。6月末,人民币贷款余额为114.6万亿元,同比

增长12.9%,增速比3月末高0.5个百分点,比年初增加79678亿元,

同比多增4362亿元。2017年以来,月度贷款增量均在万亿元以上,

上半年增量和6月份增量还是历史同期最高水平,若考虑地方平台存

量贷款置换因素,实际贷款增加更多。

从人民币贷款期限看,中长期贷款增量比重提高。中长期贷款比

年初增加7.1万亿元,同比多增1.9万亿元,增量占比为88.9%,比

上年同期提高19.8个百分点。产能过剩行业中长期贷款增速显著放

缓。从人民币贷款部门分布看,住户贷款增速高位有所放缓,6月末

为23.9%,比3月末低0.7个百分点。其中,个人住房贷款6月末增

速回落至30.8%,较年内最高点低6.0个百分点,3月份以来持续月

度同比少增,上半年增量为2.2万亿元,同比少增708亿元,增量占

比下降至27.8%,较上年同期低2.6个百分点。非金融企业及机关团

体贷款回升,比年初增加4.4万亿元,其中4、5、6月份分别新增

5087亿元、5661亿元和7004亿元,同比分别多增3672亿元、2064

亿元和914亿元。分机构看,中资中小型银行和小型农村金融机构贷

款同比多增较多。

表 2 2017年上半年人民币贷款结构

单位:亿元

6月末余额

同比增速

当年新增额

同比多增额

人民币各项贷款

1145721

12.9%

79678

4362

住户贷款

371453

23.9%

37749

8290

非金融企业及机关团体贷款

762748

8.5%

44323

-972

非银行业金融机构贷款

7055

-19.7%

-2487

-2733

境外贷款

4465

28.5%

92

-224

数据来源:中国人民银行。

表 3 2017年上半年分机构新增人民币贷款情况

单位:亿元

新增额

同比多增

中资大型银行①

31604

187

中资中小型银行②

42149

1177

小型农村金融机构③

10468

1698

外资金融机构

1001

473

注:①中资大型银行是指本外币资产总量大于等于2万亿元的银行(以2008

年末各金融机构本外币资产总额为参考标准)。②中资中小型银行是指本外币资

产总量小于2万亿元的银行(以2008年末各金融机构本外币资产总额为参考标准)。

③小型农村金融机构包括农村商业银行、农村合作银行、农村信用社。

数据来源:中国人民银行。

外币贷款增加较多。6月末,金融机构外币贷款余额为8327亿

美元,比年初增加469亿美元,同比多增921亿美元。从投向看,非

金融企业及机关团体短期贷款比年初增加70亿美元,同比多增650

亿美元;境外贷款比年初增加398亿美元,同比多增267亿美元。

四、社会融资规模合理增长

初步统计,6月末社会融资规模存量为166.92万亿元,同比增

长12.8%,增速比上年同期高0.4个百分点。上半年社会融资规模增

量累计为11.17万亿元,比上年同期多1.36万亿元。上半年社会融

资规模增量主要有以下三个特点:一是对实体经济发放的人民币贷款

同比多增。上半年对实体经济发放的人民币贷款增加8.21万亿元,

比上年同期多增7288亿元,占同期社会融资规模增量的73.5%。二

是信托贷款和未贴现银行承兑汇票同比多增较多,委托贷款同比明显

少增。上半年信托贷款增加1.31万亿元,比上年同期多增1.03万亿

元;未贴现银行承兑汇票增加5696亿元,比上年同期多增1.85万亿

元;委托贷款增加5988亿元,比上年同期少增4477亿元。三是企业

债券融资同比多减较多,股票融资少于上年同期。上半年企业债券融

资净减少3708亿元,比上年同期多减2.14万亿元;非金融企业境内

股票融资4702亿元,比上年同期少1321亿元。

表 4 2017年6月末社会融资规模存量

单位:万亿元,%

社会融资

规模存量

①

其中:

人民币

贷款

外币贷款

(折合人

民币)

委托

贷款

信托

贷款

未贴现

银行承兑

汇票

企业

债券

非金融企

业境内股

票融资

2017年6月末②

166.92

113.40

2.62

13.79

7.59

4.47

17.67

6.24

同比增速

12.8

13.1

-3.0

14.4

32.3

-2.3

7.1

21.7

注:①社会融资规模存量是指一定时期末实体经济(非金融企业和住户)从

金融体系获得的资金余额。②当期数据为初步统计数。存量数据基于账面值或面

值计算。同比增速为可比口径数据,为年增速。

数据来源:中国人民银行、国家发展和改革委员会、中国证券监督管理委员

会、中国保险监督管理委员会、中央国债登记结算有限责任公司和中国银行间市

场交易商协会等。

表 5 2017年上半年社会融资规模增量

单位:亿元

社会融资规

模增量①

其中:

人民币

贷款

外币贷款

(折合人

民币)

委托

贷款

信托

贷款

未贴现

银行承兑

汇票

企业

债券

非金融企

业境内股

票融资

2017年上半年②

111684

82097

473

5988

13115

5696

-3708

4702

同比增减

13625

7288

4260

-4477

10323

18464

-21381

-1321

注:①社会融资规模增量是指一定时期内实体经济(国内非金融企业和住户)

从金融体系获得的资金额。②当期数据为初步统计数。

数据来源:中国人民银行、国家发展和改革委员会、中国证券监督管理委员

会、中国保险监督管理委员会、中央国债登记结算有限责任公司和中国银行间市

场交易商协会等。

五、金融机构存贷款利率小幅上升

6月,非金融企业及其他部门贷款加权平均利率为5.67%,同比

上升0.41个百分点,比3月上升0.14个百分点,比上年12月上升

0.4个百分点。其中,一般贷款加权平均利率为5.71%,比3月上升

0.08个百分点;票据融资加权平均利率为5.39%,比3月上升0.62

个百分点。个人住房贷款利率略有上升,6月加权平均利率为4.69%,

比3月上升0.14个百分点。

表 6 2017年1-6月金融机构人民币贷款各利率区间占比

单位:%

月份

下浮

基准

上 浮

小计

(1,1.1]

(1.1,1.3]

(1.3,1.5]

(1.5,2.0]

2.0以上

1月

23.87

19.41

56.72

14.53

16.04

9.24

10.43

6.48

2月

27.64

18.55

53.81

15.12

15.14

8.17

9.12

6.27

3月

23.30

18.13

58.57

14.19

16.17

9.83

10.76

7.62

4月

21.41

17.71

60.88

15.23

17.60

9.75

10.83

7.46

5月

20.70

18.11

61.19

14.76

17.68

10.27

11.11

7.37

6月

16.13

19.47

64.39

15.12

19.06

11.77

11.45

6.99

数据来源:中国人民银行。

从利率浮动情况看,执行上浮、基准利率的贷款占比上升,执行

下浮利率的贷款占比下降。6月,一般贷款中执行上浮利率的贷款占

比为64.39%,比3月上升5.82个百分点;执行基准利率的贷款占比

为19.47%,比3月上升1.34百分点;执行下浮利率的贷款占比为

16.13%,比3月下降7.17个百分点。

外币存贷款利率在国际金融市场利率波动、境内外币资金供求变

化等因素的综合作用下,小幅上升。6月,活期、3个月以内大额美

元存款加权平均利率分别为0.22%和1.41%,分别与3月持平和上升

0.27个百分点;3个月以内、3(含)-6个月美元贷款加权平均利率

分别为2.43%和2.45%,分别比3月上升0.26个和0.13个百分点。

表 7 2017年1-6月大额美元存款与美元贷款平均利率

单位:%

月份

大额存款

贷 款

活期

3个月

以内

3(含3

个月)—6

个月

6(含6

个月)—

12个月

1年

1年以

上

3个月

以内

3(含3

个月)—6

个月

6(含6

个月)—

12个月

1年

1年以

上

1月

0.20

1.05

1.59

1.88

2.03

2.19

2.03

2.32

2.19

2.21

3.80

2月

0.20

1.05

1.57

1.89

2.13

2.24

1.95

2.30

2.02

2.28

4.07

3月

0.22

1.14

1.68

2.01

2.25

2.24

2.17

2.32

2.26

2.38

3.90

4月

0.25

1.22

1.59

2.02

2.14

2.25

2.31

2.45

2.42

2.55

3.22

5月

0.22

1.39

1.73

2.51

2.09

2.25

2.67

2.77

2.61

2.58

3.48

6月

0.22

1.41

1.93

2.02

2.35

1.87

2.43

2.45

2.71

2.46

3.50

数据来源:中国人民银行。

六、人民币汇率双向浮动弹性明显增强

第二季度,美元整体走弱,主要货币对美元多数升值,人民币兑

美元汇率也有所升值。随着汇率形成机制的规则性、透明度和市场化

水平不断提升,人民币兑美元双边汇率弹性进一步增强,双向浮动的

特征更加显著,汇率预期总体平稳。6月末,CFETS人民币汇率指数

为93.29,较上年末下跌1.62%。参考BIS货币篮子和SDR货币篮子

的人民币汇率指数分别为94.25和94.18,较上年末分别下跌2.07%

和下跌1.38%。根据国际清算银行的计算,上半年,人民币名义有效

汇率贬值2.27%,实际有效汇率贬值3.32%;2005年人民币汇率形成

机制改革以来至2017年6月末,人民币名义有效汇率升值34.26%,

实际有效汇率升值42.24%。6月末,人民币兑美元汇率中间价为

6.7744元,比2016年末升值1626个基点,升值幅度为2.40%。2005

年人民币汇率形成机制改革以来至2017年6月末,人民币兑美元汇

率累计升值22.17%。

七、跨境人民币收付金额同比下降

上半年,跨境人民币收付金额合计3.74万亿元,同比下降22%,

其中实收1.7万亿元,实付2.04万亿元,净流出3354.0亿元,收付

比为1:1.2。经常项目下跨境人民币收付金额合计2.15万亿元,同

比下降19%;其中,货物贸易收付金额1.65万亿元,服务贸易及其

他经常项下收付金额5058.1亿元;资本项目下人民币收付金额合计

1.59万亿元,同比下降26%。

0

1000

2000

3000

4000

5000

6000

7000

8000

9000

亿元服务贸易及其他货物贸易

数据来源:中国人民银行。

图 3 经常项目人民币收付金额按月情况

第二部分 货币政策操作

2017年上半年,中国经济保持了稳中向好态势,经济运行的稳

定性增强,经济结构改善,外需进一步复苏,物价走势分化有所收窄,

杠杆率增速放缓,房地产市场相对平稳。根据党中央、国务院的统一

部署,中国人民银行保持货币政策稳健中性,调节好货币闸门,维护

流动性基本稳定,为稳增长、调结构、促改革、惠民生、抑泡沫、防

风险营造了适宜的货币金融环境。

一、张弛有度开展公开市场操作

按照稳健中性货币政策要求,为把握好去杠杆与维护流动性基本

稳定的平衡,中国人民银行提高公开市场操作的前瞻性、灵活性和精

细化程度,加强预调微调和预期管理,有机搭配公开市场操作工具组

合,合理摆布操作力度和开停节奏,“削峰填谷”熨平流动性波动。

货币市场、债券市场总体平稳运行,金融体系降低内部资金杠杆也取

得进展。

第一季度,银行体系流动性运行平稳、中性适度,货币市场利率

总体保持稳定,个别时点的利率波动很快在市场机制作用下得到修复。

4月份,针对金融体系存在的潜在风险因素,监管力度加大,市场预

期有所变化。按照部署,“一行三会一局”在金融监管协调部际联席

会议机制下加强金融监管协调,有机衔接监管政策出台的时机和节奏,

通过预调微调稳定市场预期,同时保持定力,注重发挥市场力量的修

正作用。一方面,中国人民银行公开市场业务操作室在5月下旬释放

操作信号,随即于6月6日开展4980亿元MLF操作,提前对冲全月

4313亿元MLF到期并安排适中的增量资金供应;6月7日重启到期日

跨过半年末的28天期逆回购,此后连续操作,对冲税期、金融机构

缴纳法定存款准备金、央行流动性工具到期等影响流动性的客观因素,

以中性适度的取向对流动性总量进行“填谷”。另一方面,考虑到每

月下旬财政支出可大量投放流动性,为引导流动性总量向中性适度水

平收敛,6月23日起公开市场业务操作室连续12个工作日暂停操作,

利用央行逆回购到期对流动性总量进行“削峰”。同时,通过公开市

场业务交易公告阐释操作力度调整或暂停操作的原因,加强与市场沟

通,不断提高透明度。总体看,第二季度以来市场预期趋于稳定,金

融机构对央行以中性适度取向对流动性进行“削峰填谷”的理解加深,

舆论误读减少。银行间市场最具代表性的7天回购利率(DR007)总

体在2.75%-3.0%的区间内运行,利率中枢稳中有降,债券市场也有

所回暖。

随着经济总量增加、金融体系资产负债表规模扩大和资金跨市场、

跨机构联动增强,近年来财政收入与支出、金融机构法定存款准备金

缴纳与退缴、现金投放和回笼、市场预期等因素对流动性的影响放大,

不同因素还容易叠加。如每月中旬往往是多个因素叠加收紧流动性的

时点,故公开市场操作“填谷”的力度会大一些。而下旬则有财政支

出供应流动性,公开市场操作的方向主要体现为“削峰”,削峰的尺

度拿捏主要看财政支出的进度和力度,保持灵活性。为避免某一阶段

资金面持续收紧或宽松引发市场对稳健中性货币政策取向的误读,公

开市场操作将增强主动投放和回笼的灵活性,研究丰富逆回购期限品

种,提高资金面稳定性并引导金融机构优化资产负债期限结构,维护

银行体系流动性基本稳定、中性适度。

二、开展常备借贷便利和中期借贷便利操作

根据货币政策调控需要和银行体系流动性状况,上半年,中国人

民银行综合运用临时流动性便利(TLF)、中期借贷便利(MLF)、常备

借贷便利(SLF)等货币政策工具,进一步增强央行流动性管理的灵

活性和有效性,保持银行体系流动性基本稳定。

2017年1月,为保障春节前由现金投放形成的集中性流动性需

求,促进银行体系流动性和货币市场平稳运行,中国人民银行通过临

时流动性便利(TLF)操作为现金投放量较大的大型商业银行提供了

临时流动性支持,明显降低春节前现金投放因素对银行体系流动性和

金融市场运行的扰动。

开展常备借贷便利操作,对地方法人金融机构按需足额提供短期

流动性支持,发挥常备借贷便利利率作为利率走廊上限的作用,促进

货币市场平稳运行。上半年,累计开展常备借贷便利操作共3069亿

元,期末余额为446亿元。为反映经济基本面企稳向好和货币市场利

率中枢上行,第一季度两次上调常备借贷便利利率,其中7天、1个

月利率分别上调20个基点,第二季度末利率水平与第一季度末持平,

隔夜、7天、1个月利率分别为3.30%、3.45%、3.80%。

为促进经济平稳增长,保证基础货币供给,结合金融机构流动性

需求情况,每月适时开展中期借贷便利操作。上半年,累计开展中期

借贷便利操作28940亿元,期末余额为42245亿元,比年初增加7672

亿元,弥补银行体系中长期流动性缺口,成为央行基础货币供给的重

要渠道。中期借贷便利采取招标方式,第二季度6个月期和1年期中

期借贷便利中标利率分别为3.05%和3.20%。

三、继续完善宏观审慎政策框架

防止发生系统性金融风险是金融工作的永恒主题。宏观审慎政策

本质上采用的是宏观、逆周期、跨市场的视角,以防范系统性风险为

主要目标,着力于减缓金融体系的顺周期波动和跨市场风险传染对宏

观经济和金融稳定造成的冲击。目前,宏观审慎评估(MPA)是我国

构建宏观审慎政策框架的重要探索之一。MPA将信贷增长与资本水平、

经济发展合理需要紧密挂钩,具有宏观审慎政策工具和货币政策工具

的双重属性。根据形势变化和调控需要,中国人民银行不断完善MPA,

在进行2017年一季度MPA评估时正式将表外理财纳入广义信贷指标

范围。从实施情况看,包括表外理财在内的广义信贷增速从高位有所

回落,抑制金融体系内部杠杆过快增长、促进金融机构稳健经营、增

强金融服务实体经济可持续性的作用进一步显现。同时,做好将同业

存单纳入MPA同业负债占比指标的准备工作,并在利率定价自律机制

会议等场合披露相关考虑,为平稳实施留出充分的过渡期。

四、综合运用货币政策工具,支持金融机构扩大重点领域和

薄弱环节信贷投放

中国人民银行积极运用信贷政策支持再贷款、再贴现和抵押补充

贷款等工具引导金融机构加大对小微企业、“三农”和棚改等国民经

济重点领域和薄弱环节的支持力度。6月末,全国支农再贷款余额为

2360亿元,支小再贷款余额为759亿元,扶贫再贷款余额为1429亿

元,再贴现余额为1402亿元。对国家开发银行、中国进出口银行和

中国农业发展银行发放抵押补充贷款,主要用于支持三家银行发放棚

改贷款、重大水利工程贷款、人民币“走出去”项目贷款等。根据三

家银行贷款的发放进度,第二季度,人民银行向三家银行提供抵押补

充贷款共1953亿元,6月末抵押补充贷款余额为24111亿元。

动态调整定向降准机构存款准备金率。2017年2月,人民银行

根据2016年度金融机构信贷支农支小情况,实行了定向降准例行考

核。大多数银行上年度信贷支农支小情况满足定向降准标准,可以继

续享受优惠准备金率;部分此前未享受定向降准的银行达到了定向降

准标准,可以在新年度享受优惠准备金率;部分银行不再满足定向降

准标准,将不能继续享受优惠准备金率。

揭秘印度生意最火爆的代孕工厂

揭秘印度生意最火爆的代孕工厂 虫草中添加“伟哥”?专家称无检验依据

虫草中添加“伟哥”?专家称无检验依据 火锅、小龙虾越吃越想吃? 地餐馆调料检

火锅、小龙虾越吃越想吃? 地餐馆调料检 实拍妇科实习全程:女人越漂亮越容易得

实拍妇科实习全程:女人越漂亮越容易得 英女子得了“睡美人症” 每天清醒两小时

英女子得了“睡美人症” 每天清醒两小时

别对疾病的小信号视而不见

别对疾病的小信号视而不见 美容觉可以改善脸色 打鼾却让你老丑笨

美容觉可以改善脸色 打鼾却让你老丑笨 盘点乳房太大对女人带来的健康危害

盘点乳房太大对女人带来的健康危害 罂粟壳吃了有什么感觉

罂粟壳吃了有什么感觉 英国脱欧,对我国营养保健产业的影响

英国脱欧,对我国营养保健产业的影响 雾霾下的自救方案(2017版)

雾霾下的自救方案(2017版) 萨德对中国保健食品的进出口有何影响

萨德对中国保健食品的进出口有何影响 日本核辐射地区生产的食物吃了怎么办

日本核辐射地区生产的食物吃了怎么办 H7N9病毒中话鸡肉 产业安全促发展

H7N9病毒中话鸡肉 产业安全促发展 长三角营养保健产业联盟信息专报(3.15

长三角营养保健产业联盟信息专报(3.15